Bernardo Diaz

Bernardo Diaz, dottore commercialista collabora con PensioniOggi.it dal novembre del 2015.

Decreto Irpef, ecco le nuove aliquote Irap

Venerdì, 20 Giugno 2014Ha avuto il via libera, con la conversione in legge del Decreto Irpef, lo sconto Irap per imprese e professionisti dall'esercizio 2014. Kamsin L'articolo 2 del Dl 66/2014 concede una riduzione del 10% dell'aliquota Irap "con decorrenza dall'esercizio successivo a quello in corso al 31 dicembre 2013". Per le imprese industriali e commerciali e per i professionisti lo sconto comporta l'abbassamento dell'aliquota dal 3,9% del 2013 al 3,5%; per le banche e le società finanziarie l'Irap si abbassa al 4,2% contro l'attuale 4,65%; le assicurazioni pagheranno il 5,3% contro il 5,9% attuale.

Partecipano alla torta anche le imprese agricole che godranno di una aliquota ridotta all'1,7% e le concessionarie di opere diverse da autostrade e trafori che pagheranno il 3,8% contro il 4,2% precedente. Il decreto irpef rimodula anche le maggiorazioni delle aliquote previste da leggi regionali in una forchetta che può raggiungere lo 0,92% (contro l'1% stabilito attualmente).

Quanto alle modalità di riduzione dell'Irap il Dl 66 prevede un meccanismo graduale. Nel calcolo degli acconti previsionali 2014, infatti, occorre determinare l'Irap con una aliquota intermedia, variabile a seconda dell'impresa (per le industriali l'aliquota del 2014 sarà del 3,75%; per le banche l'aliquota sarà del 4,5%, le assicurazioni il 5,7%, le imprese agricole l'1,8% e le concessionarie il 4 per cento).

Zedde

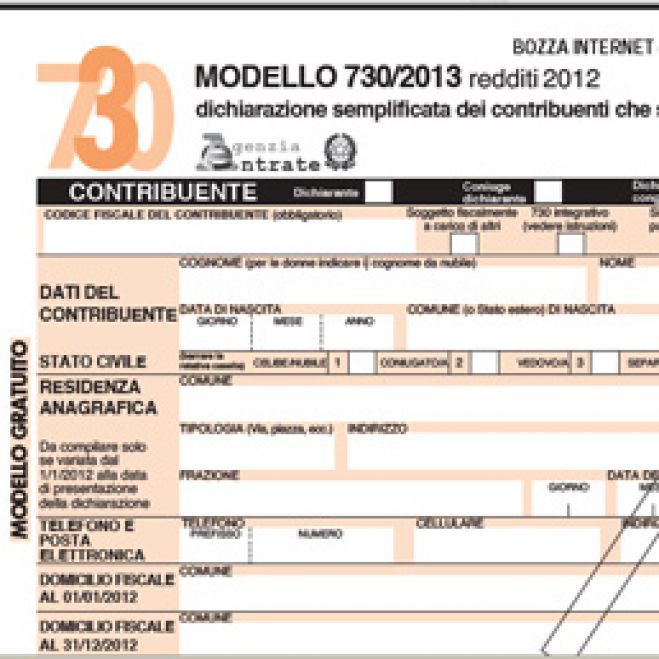

Modello 730 precompilato, dal prossimo anno al via

Giovedì, 19 Giugno 2014Il piano che vede l'ingresso della dichiarazione dei redditi precompilata è pronto e potrebbe essere varato dal prossimo Consiglio dei ministri nei prossimi giorni. Dal 2015 il modello 730 arriverà precompilato a casa di milioni di lavoratori dipendenti italiani. Kamsin Poi ci sarà l'estensione, in due-tre anni, al popolo delle partite Iva che fa il modello Unico, professionisti e autonomi. L’obiettivo finale è portare il progetto di semplificazione a casa di 18 milioni di contribuenti, lavoratori dipendenti e pensionati: la dichiarazione arriverà via e-mail già precompilata e con i conteggi già fatti dall'Entrate; pertanto al contribuente, se non avrà obiezioni, potrà archiviare la pratica pagando quando chiesto dalle Entrate e dormire sonni tranquilli.

Il modello precompilato interesserà in questa prima fase tutti gli italiani che percepiscono redditi di lavoro dipendente e assimilato (anche chi ha contratti di collaborazione o borse di studio) così come i pensionati.

Chiari, almeno sulla carta, i tempi di attuazione. Entro il 15 aprile del prossimo anno arriverà per e-mail l’avviso che la dichiarazione è pronta sul proprio box fiscale, cui si accede con l’apposito pin. Entro il 7 luglio il contribuente potrà decidere se "aderire" o se chiedere una verifica degli importi sollevando un'apposita obiezione all'Agenzia. Per arrivare a quel risultato, però, le Entrate dovranno ricevere l'attuale Cud dai datori di lavoro o dai sostituti d'imposta entro il 7 marzo mentre una settimana prima (il 28 febbraio) è la scadenza entro cui banche, altri istituti finanziari, assicurazioni, enti previdenziali e forme pensionistiche complementari dovranno inviare le informazioni relative ai soggetti e agli oneri (detraibili o deducibili, a seconda dei casi) sostenuti.

L’unico adempimento chiesto al contribuente sarà quello di inserire le detrazioni che il Fisco non conosce, come le spese mediche, di istruzione o altre ; mentre le detrazioni strutturali come l'assegno al coniuge, il mutuo, i figli a carico e le ristrutturazioni saranno invece già conteggiate nel modello precompilato e dunque non richiederanno alcuna integrazione da parte del contribuente. Per le prime, quelle "una tantum" basterà invece entrare nel proprio spazio sul sito dell’Agenzia, dopo avere recuperato il proprio pin, ed introdurre nell’apposito campo la cifra: automaticamente si modificherà l’importo da pagare in più, o eventualmente, emergerà il credito.

E' possibile poi che anche le detrazioni una tantum, come appunto le spese mediche o farmaceutiche o la palestra, saranno note al Fisco in tempo reale se avvenute mediante sistemi di pagamento elettronici (pos). E dunque saranno introdotte nel modello “730” direttamente dall’Agenzia.

I contribuenti che accetteranno integralmente il modello arrivato dalle Entrate avranno inoltre diritto a uno "scudo" dai controlli formali, vale a dire quelli che riguardano le certificazioni sui redditi e sugli sconti fiscali. E potranno evitare lo scoglio dei controlli preventivi se i rimborsi superano i 4mila euro e presentano detrazioni per carichi di famiglia o eccedenze d'imposta da anni precedenti.

E' questa a grandi linee l’operazione fisco-amico che il governo sta mettendo a punto che dovrebbe rendere più facile la vita del contribuente, un meccanismo che potrà servire anche per evitare errori e sanzioni. Spesso chi ha più di un Cud, ovvero più di un lavoro, corre il rischio, se non fa adeguatamente i conguagli, di pagare meno, o anche più, tasse. Ed entro due o tre anni poi anche professionisti e autonomi riceveranno la dichiarazione a casa.

Zedde

Tasi, niente sanzioni per gli errori dei contribuenti

Lunedì, 16 Giugno 2014Oggi scadono i termini per il pagamento della prima rata dell’Imu sugli immobili diversi dall’abitazione principale (ad esclusione delle prime case di lusso). Kamsin Scadono anche i termini per l'acconto Tasi (che in questo caso interessa tutti gli immobili, anche le abitazioni principali) ma solo nei municipi che hanno pubblicato le aliquote entro il 31 maggio sul sito del dipartimento delle finanze. In questa situazione si trovano circa 2100 comuni; mentre negli altri 6000 circa l’appuntamento slitta al 16 ottobre.

Entrambi i tributi hanno in comune la base di calcolo. Per determinale basta trovare la rendita catastale dell'immobile, incrementarla del 5% e poi si moltiplicarla per un coefficiente che dipende dalla tipologia dell’immobile: 160 se si tratta di un’abitazione o di un box, 80 per gli uffici, 55 per i negozi, i piu' diffusi. Per il resto invece i due tributi si differenziano radicalmente sia per i presupposti di applicabilità sia per le aliquote da qui il rischio caos.

Data la confusione e il rischio errore a cui sono esposti milioni di contribuenti il ministero dell'economia si è affrettato a precisare che chi sbaglia non dovrà pagare alcuna sanzione. Questo, almeno, l'impegno annunciato dal vice ministro dell'Economia, Enrico Morando anche se restano ancora da definire quali tipi di errori ed entro quali termini potranno essere sanati. Così come, nei prossimi giorni, il Governo dovrà decidere se intervenire con un semplice provvedimento amministrativo (possibile una circolare dell'Agenzia delle entrate), una direttiva, oppure se approvare in tutta fretta una legge ad hoc. Il contribuente ha comunque sempre dalla parte sua lo Statuto del contribuente che, come indica all'articolo 10, in caso di errore dovuto a «obiettive condizioni di incertezza della normativa tributaria» blocca interessi e sanzioni.

Tasi - La Tasi è l'imposta sui servizi indivisibili dei comuni, riguarda tutti i fabbricati. Per le abitazioni principali e quella assimilate ai fini Imu l’aliquota può arrivare allo 2,5 per mille senza che il comune abbia l’obbligo di effettuare detrazioni o al 3,3 per mille se invece il comune ha previsto particolari detrazioni per le abitazioni principali. Sugli altri immobili l’aliquota è legata all'Imu: la somma tra i due tributi non può superare il 10,6 per mille ma può arrivare all'11,4 per mille se il comune sull’abitazione principale applica detrazioni. I codici tributo per la Tasi sono il 3958 per l’abitazione principale e il 3961 per gli altri fabbricati.

Zedde

Tasi 2014, appuntamento doppio nei Comuni puntuali

Sabato, 14 Giugno 2014La tempistica degli adempimenti per Imu e Tasi (nei Comuni puntuali) sarà la stessa. I contribuenti dovranno recarsi alla cassa entro il 16 Giugno, in quanto la legge dispone che i soggetti passivi effettuano Kamsin il versamento dell'Imposta dovuta al Comune per l'anno in corso, in due rate di pari importo la prima il 16 Giugno e la seconda il 16 Dicembre, fatta salva la possibilità di versamento dell'importo dovuto per l'anno in un'unica soluzione entro il 16 giugno. Il doppio appuntamento Imu- Tasi riguarderà pertanto solo quei Comuni (poco piu' di 2mila), che hanno inviato al Mef le delibere entro lo scorso 23 maggio.

Il Ministero, nelle FAQ pubblicate lo scorso 4 Giugno, ha dato alcune indicazioni riguardo al rapporto tra Imu e Tasi dato che le due Imposte, sono talvolta strettamente legate. La disciplina Imu prevede che l'Imposta è dovuta per anni solari proporzionalmente alla quota ed ai mesi dell'anno nei quali si è protratto il possesso, considerando per intero il mese in cui il possesso si è protratto per almeno 15 giorni (articolo 9, comma 2 Dlgs. n. 23/2011). Normativa che tuttavia non è stata richiamata nella Tasi portando dunque diverse incertezze per i contribuenti. In materia il Mef ha indicato che per il periodo di possesso (nel silenzio della norma), si possono applicare le regole già previste per l'Imu e quindi conteggiare per intero il mese nel quale il possesso o la detenzione si sono protratti per almeno 15 giorni.

Per quanto riguarda i comproprietari, il Ministero affronta anche il problema delle modalità di calcolo del Tributo, alla luce della norma che stabilisce che i possessori sono coobbligati in solido al pagamento della Tasi, a prescindere quindi dalla quota di possesso. Secondo le Faq del Mef nel caso di un Fabbricato posseduto da due soggetti con percentuali di proprietà diversa (primo comproprietario al 70% e secondo comproprietario al 30%) in cui solo il secondo abbia adibito l'immobile ad abitazione principale, se il Comune ha deliberato un'aliquota del 3 per mille per l'abitazione principale e dello zero per mille per gli altri Immobili, il comproprietario al 30% userà l'aliquota del 3 per mille e la detrazione prevista dal Comune mentre l'altro comproprietario non verserà nulla; fermo restando che entrambi i soggetti sono coobbligati e ciò consente al Comune di rivolgersi indifferentemente all'uno all'altro soggetto per la riscossione dell'intero Tributo.

Il Ministero dell'Economia, ha dato anche altre precisazioni in materia di rapporto tra Imu e Tasi soprattutto per quanto riguarda le Aree Fabbricabili. Il Mef precisa che la nozione di Area Fabbricabile è la stessa per entrambe le imposte e cioè è l'area indicata dallo strumento urbanistico generale (Prg), anche solo adottato dal Comune, indipendentemente dalle concrete possibilità edificatorie del suolo.

Secondo il Ministero il fatto che la disciplina della Tasi richiami le definizioni in materia di Imu, comporta che anche nel nuovo Tributo Comunale trovi applicazione la finzione giuridica dell'articolo 2 - lettera b -Dlgs 504/1992. Per cui le Aree Edificabili possedute e condotte da soggetti Iap (imprenditori agricoli professionali) e da coltivatori diretti si considerano ai fini Imu come Terreni Agricoli: in tali casi la Tasi non sarà versata, poiché i Terreni Agricoli sono esclusi da tale imposta. Inoltre come ribadito dalle Finanze nella circolare n. 3/2012 in materia di Imu, secondo l'interpretazione della Corte di Cassazione l'agevolazione trova applicazione anche se un solo comproprietario possiede i requisiti di legge. In tal caso il suolo sarà considerato Terreno Agricolo nei riguardi della totalità dei comproprietari, anche se non soggetti Iap o Coltivatori Diretti.