Bernardo Diaz

Bernardo Diaz, dottore commercialista collabora con PensioniOggi.it dal novembre del 2015.

Riforma Pensioni, nella sanità il pensionamento d'ufficio scatta a 65 anni

Mercoledì, 03 Settembre 2014La risoluzione unilaterale del rapporto di lavoro non potrà avvenire prima del perfezionamento dei 65 anni nei confronti dei dirigenti medici e del ruolo sanitario.

Kamsin Con il disco verde definitivo alla Riforma della Pubblica Amministrazione (Dl 90/2014) è stata resa strutturale la facoltà per le Pa di risolvere il rapporto di lavoro nei confronti dei lavoratori che abbiano raggiunto la massima anzianità contributiva, vale a dire i requisiti contributivi per la pensione anticipata (41 anni e 6 mesi di contributi per le donne, 42 anni e 6 mesi per gli uomini). La facoltà può essere esercitata allo scoccare del 62° anno di età. Non prima. Anche perchè ciò avrebbe comportato una penalizzazione.

Per attivare l'istituto in questione la legge prescrive inoltre che la decisione della Pa deve essere motivata con riferimento alle esigenze organizzative e ai criteri di scelta applicati e senza pregiudizio per la funzionale erogazione dei servizi. E deve avvenire con un preavviso di sei mesi.

La risoluzione del rapporto può essere esercitata anche verso i dirigenti medici. L'articolo 1 del Dl 90/2014 ha infatti espressamente esteso la facoltà in oggetto anche nei confronti dei dirigenti medici e del ruolo sanitario con la previsione, tuttavia di un'età minima piu' elevata rispetto alla generalità dei pubblici dipendenti: 65 anni invece di 62. Con la precisazione inoltre, che tale facoltà non può essere esercitata nei confronti dei responsabili di struttura complessa del Servizio Sanitario Nazionale (cioè i primari).

A ben vedere si tratta di un istituto che non sarà utilizzato di frequente dato che l'età minima per la risoluzione del rapporto, i 65 anni, coincide di regola (salvo il caso del trattenimento sino a 70 anni di cui si dirà a breve) proprio con il limite massimo di età per il collocamento a riposo dei dirigenti medici e del ruolo sanitario del Servizio sanitario nazionale.

Il trattenimento sino a 70 anni - Il Dl 90/2014 non ha modificato le regole per il trattenimento in servizio previsto dall'articolo 22 della legge 183/2010. Come si ricorderà l'articolo in questione, nel modificare il comma 1 dell’articolo 15-nonies del D.lgs. n. 502/1992, ha precisato che ”il limite massimo di età per il collocamento a riposo dei dirigenti medici e del ruolo sanitario del Servizio sanitario nazionale, ivi compresi i responsabili di struttura complessa, è stabilito al compimento del 65° anno di età ovvero, su istanza dell’interessato, al maturare del quarantesimo anno di servizio effettivo. In ogni caso il limite massimo di permanenza non può superare il settantesimo anno di età”.

Quindi il limite massimo di età dei dirigenti medici e del ruolo sanitario del Servizio sanitario nazionale resta suddiviso - anche dopo il Dl 90/2014 - in due diverse fattispecie alternative: al compimento del 65° anno di età ovvero al maturare del 40° anno di servizio effettivo e nel limite di 70 anni di età. Ove l’interessato chieda l’applicazione del trattenimento fino alla maturazione del 40° anno di servizio effettivo e sempre nel limite di 70 anni di età, le Amministrazioni o enti datori di lavoro possono collocare a riposo d’ufficio gli interessati solo qualora gli stessi abbiano svolto quaranta anni di servizio effettivo e nel limite di 70 anni di età.

Il trattenimento in oggetto viene concesso a condizione che ciò non comporti un aumento del numero dei dirigenti in servizio. Nella nozione di servizio effettivo sono da ricomprendere tutte le attività lavorative effettivamente rese sia nei confronti dell'amministrazione di appartenenza sia nei confronti dello Stato (quindi con l'inclusione della contribuzione derivante dal servizio militare). Esclusi invece gli anni valorizzati attraverso il riscatto degli studi.

In definitiva con il Dl 90/2014 il trattenimento in servizio in questione potrà essere "compresso" nei confronti dei soli dirigenti medici e del ruolo sanitario: la Pa infatti al raggiungimento del 65° anno può discrezionalmente, a condizione che sia stato maturato un diritto a pensione anticipata, risolvere il rapporto di lavoro e non concedere il trattenimento.

Riforma Pensioni, così cambia il pensionamento d'ufficio nelle Pa

Riforma pensioni, le misure attese con la legge di stabilitàZedde

Sblocca Italia, ecco l'ABC dei nuovi bonus fiscali sulla casa

Martedì, 02 Settembre 2014Per la riqualificazione energetica tramite fonti rinnovabili arriva un bonus del 50% fino a un massimo di 96 mila euro. Detrazione d'imposta fino al 65% per interventi tesi a garantire il rispetto della normativa antisismica, con tetto a 60 mila euro. Via il bollo e l'imposta registro sull'accordo tra locatore e affittuario per ridurre il canone d'affitto.

Kamsin Con il decreto Sblocca Italia è in arrivo un nuovo pacchetto di bonus fiscali sulla casa. L'obiettivo del governo è quello di stimolare la ripresa di un settore, quello edile, fortemente colpito da una lunga e profonda recessione. La bozza del testo adottata lo scorso 29 Agosto dal Consiglio dei ministri contiene infatti una serie di interessanti misure (ancora suscettibili di modifiche prima della pubblicazione del testo in Gazzetta).

Bonus Edilizi. Lo Sblocca-Cantieri introduce due nuovi bonus (oltre gli altri due già popolari, del 65 e del 50%), validi dal primo gennaio 2015. Uno per l'adeguamento sismico di interi edifici: ciascun proprietario può detrarre tra il 50 e il 65% della spesa fino a 60 mila euro. L'altro "verde" per chi installa impianti "basati sull'impiego delle fonti rinnovabili" (50% delle spese con tetto a 96 mila euro). Per quanto riguarda il miglioramento sismico ad essere beneficiati saranno gli interventi realizzati sulle parti strutturali degli edifici. Lo sgravio Irpef varierà tra il 50 e il 65% dei costi sostenuti, in relazione al livello di rischio sismico del fabbricato che sarà fissato con decreto dal ministero delle infrastrutture. Il tetto di spesa su cui calcolare l'aiuto potrà arrivare a 60 mila euro per unità immobiliare.

Per quello sul miglioramento energetico si prevede che in caso di installazione di impianti «green» (per esempio pannelli solari o minieolico) la detrazione del 50% potrà essere calcolata su un massimo di 96 mila euro. Tale beneficio, al pari di quello sul rischio sismico, seguirà le stesse regole già vigenti per il bonus ristrutturazione, a cominciare dalla fruizione in 10 quote annuali da far valere in dichiarazione dei redditi. Resta da definire la cumulabilità delle due nuove forme agevolative con quelle già previste dall'articolo 16bis del Tuir (possibile l'utilizzo di un tetto di spesa unico di 96 mila euro).

Le vecchie detrazioni Irpef (bonus 65% e 50%) per il momento non vengono prorogate (una misura in tal senso arriverà probabilmente con la prossima legge di stabilità).

Vantaggi per chi compra casa per affittarla. Il provvedimento introduce un incentivo fiscale sino al 2017 per coloro che acquistano immobili nuovi residenziali (o completamente ristrutturati) per poi concederli in locazione a prezzo concordato per almeno otto anni. Potranno accedervi, oltre alle persone fisiche non esercenti attività commerciale, le coop edilizie e i soggetti del terzo settore. Il beneficio consisterà in una deduzione dall'Irpef del 20% di quanto pagato per comprare o realizzare l'immobile (deve trattarsi di abitazione non di lusso e appartenere alla classe energetica A o B). Il tetto di spesa non potrà superare i 300 mila euro: il recupero fiscale massimo sarà quindi pari dunque 7.500 euro all'anno, 60 mila euro in tutto. Esclusi come inquilini solo i parenti di primo grado (un genitore non può affittare al figlio, il nonno al nipote sì). Servirà un decreto interministeriale Infrastrutture-Economia per l'attuazione.

Rottamazione delle vecchie case. I privati che rottamano ad una società immobiliare o di recupero edilizio una casa a bassa prestazione energetica, riceveranno inoltre uno sconto sulle imposte immobiliari (ipotecaria, registro, catastale), dovute in misura fissa (circa 600 euro) anziché percentuale. Il bonus fiscale sarà valido anche in caso di permuta. Ciò avverrà a una condizione: l'impresa deve dichiarare nel rogito che intende ritrasferire l'immobile entro cinque anni dalla data di acquisto e solo dopo aver effettuato interventi di recupero tali da fare ottenere all'immobile una classe energetica A o B.

Se la ristrutturazione riguarda un singolo appartamento, il requisito si intenderà soddisfatto in caso di riduzione del fabbisogno energetico pari almeno al 50%. Il mancato rispetto di tale vincolo comporterà il recupero delle imposte proporzionali da parte dell'Agenzia delle entrate, maggiorate degli interessi e delle sanzioni (pari al 30%). Il meccanismo opera anche in caso di permuta nei confronti di imprese di costruzione per l'acquisto di fabbricati nuovi o ristrutturati: in tale ipotesi al privato acquirente spetta un ulteriore sgravio Irpef. Inoltre chi compra queste case riqualificate dovrebbe godere del bonus Irpef (detrazione del 50% delle spese con tetto a 150 mila euro in dieci anni, 65% con tetto a 200 mila se il costruttore ha abbattuto l'edificio per farne uno nuovo).

Tra le altre misure contenute nella bozza del provvedimento c'è la cancellazione delle imposte di bollo e di registro sull'accordo tra locatore e affittuario per ridurre il canone d'affitto ed una rimodulazione degli ecoincentivi sulle auto per il biennio 2014-2015.

Sblocca Italia, via i permessi per i lavori in casaZedde

Tasi 2014, contribuenti alla Cassa entro il 16 Ottobre nei comuni puntuali

Martedì, 02 Settembre 2014Nei comuni che pubblicheranno le delibere Tasi entro il 18 Settembre, la prima rata del tributo si pagherà entro il 16 Ottobre ed il saldo entro il 16 Dicembre. Altrimenti rata unica su aliquota standard entro il 16 Dicembre.

Kamsin Autunno caldo sul fronte delle imposte sul mattone. Soprattutto per quanto riguarda la Tasi, la nuova imposta sui servizi indivisibili entrata in vigore da quest'anno che sostituisce l'Imu sulle prime case. Oltre al danno c'è spesso la beffa: oltre a dover pagare, molti contribuenti dovranno farlo in tempi brevi perché le amministrazioni comunali sono in ritardo con la pubblicazione delle delibere sulle aliquote. Dal data base presente sul sito del ministero delle Finanze ieri risultava infatti che su un complesso di 8.057 comuni italiani sono state pubblicate solo 4.567 delibere per la Tasi. Nei circa Duemila comuni in cui le amministrazioni sono riuscite a pubblicare entro fine maggio e che non abbiano deciso tempistiche diverse, i contribuenti hanno già pagato la prima rata entro il 16 giugno e dovranno versare il saldo entro il 16 dicembre. Quindi per loro il problema non si pone.

Nei comuni che avranno deliberato le aliquote tra inizio giugno e il 10 settembre, con pubblicazione entro il 18 settembre sul sito del Mef, i contribuenti dovranno versare la prima rata entro il 16 ottobre e il saldo il 16 dicembre. In questa situazione si trovano, tra gli altri, i proprietari di casa di Milano e di Roma. All'appello però mancano ancora circa 3.500 amministrazioni che hanno solo poco più di due settimane di tempo per deliberare in tempo. A denunciare l'allarme è stata ieri la Consulta dei Caf. «Sono molto preoccupato ha spiegato Valeriano Canepari, presidente CafCisl e coordinatore della Consulta perché la scadenza è sempre più vicina e moltissimi Comuni mancano ancora, ma già in questi giorni i centri di assistenza fiscale sono impegnati soprattutto per la Tasi».

Se non lo faranno entro il 10 Settembre i contribuenti saranno chiamati alla cassa il 16 dicembre e dovranno pagare il tributo sulla base delle aliquote standard. La disciplina Tasi, visto l'alto grado di incertezza che l'ha accompagnata nella sua lunga gestazione, ha previsto infatti una via d'uscita, che in caso di mancata delibera impone ai contribuenti di pagare a dicembre l'aliquota standard (1 per mille). Nel caso dell'abitazione principale, il calcolo è semplice (e non prevede detrazioni), ma sugli altri immobili incontra due complicazioni. Prima di tutto, la somma di Imu e Tasi non può superare il 10,6 per mille, quindi toccherà ai contribuenti applicare l'aliquota della Tasi che rispetta questa regola: dove l'Imu è al 10 per mille, per esempio, la Tasi da pagare sarà lo 0,6 per mille. Se l'aliquota Imu è del 10,3 per mille la Tasi sarà dello 0,3 per mille. Inoltre quando la casa è in affitto o comodato, il proprietario dovrà pagare il 90% del tributo, lasciando all'inquilino il restante 10%.

Tasi 2014, Mef: cala del 30% il gettito rispetto all'ImuZedde

Riforma Pensioni, così cambia il pensionamento d'ufficio nelle Pa

Martedì, 02 Settembre 2014Per effetto del decreto legge di Riforma della Pubblica Amministrazione la generalità dei dipendenti pubblici potrà essere collocata a riposo d'ufficio già a 62 anni a condizione che siano stati raggiunti i requisiti per la pensione anticipata.

Kamsin Con la definitiva conversione in legge del provvedimento di Riforma della Pubblica Amministrazione sono entrate in vigore alcune misure che interessano l'età pensionabile nel pubblico impiego.

In particolare sarà piu' difficile per i lavoratori delle Pa raggiungere i requisiti per la pensione di vecchiaia, fissati com'è noto, in 66 anni e 3 mesi di età, qualora sia stato perfezionato un diritto a pensione anticipata prima dell'età per il trattamento di vecchiaia. L'articolo 1 del Dl 90/2014 concede infatti la facoltà di procedere al collocamento a riposo d'ufficio i lavoratori che abbiano raggiunto i requisiti per la pensione anticipata (41 anni e 6 mesi per le donne e 42 anni e 6 mesi per gli uomini) all'età di 62 anni. La legge prescrive che la decisione della Pa dovrà essere in tal caso motivata con riferimento alle esigenze organizzative e senza pregiudizio per la funzionale erogazione dei servizi. La risoluzione unilaterale del rapporto di lavoro può anche essere esercitata, con le medesime condizioni, nei confronti dei dirigenti medici del ruolo sanitario ma in tal caso non prima dei 65 anni.

A questa misura introdotta con il Dl 90/2014 si aggiunge la novella contenuta nel Dl 101/2013 secondo cui le amministrazioni pubbliche dovranno collocare in quiescenza forzosa i lavoratori che abbiano perfezionato un diritto a pensione al compimento del limite ordinamentale per la permanenza in servizio, cioè a 65 anni. In altri termini, anche laddove le Pa non attiveranno la risoluzione del rapporto a 62 anni, dovranno farlo al raggiungimento del limite ordinamentale per la permanenza in servizio, e comunque prima dell'età per la vecchiaia se - nel frattempo - il lavoratore raggiunge i requisiti per la pensione anticipata.

Come si ricorderà infatti l’articolo 2, comma 5, del Dl 101/2013 ha interpretato autenticamente l’articolo 24 della riforma Monti-Fornero nel senso che per i lavoratori dipendenti delle pubbliche amministrazioni il limite ordinamentale – al raggiungimento del quale l’amministrazione deve far cessare il rapporto di lavoro se il lavoratore ha conseguito, a qualsiasi titolo, i requisiti per il diritto a pensione – non è modificato dall’elevazione dei requisiti anagrafici per la pensione di vecchiaia; si fa eccezione, dopo il che il Dl 90/2014 ha abolito il trattenimento in servizio, solo per far conseguire all’interessato la prima decorrenza utile della pensione. Pertanto sarà possibile superare il limite ordinamentale solo per far conseguire la pensione di vecchiaia quando l'interessato non ha maturato la pensione anticipata entro il 65° anno di età.

La risoluzione unilaterale del rapporto non è attivabile in nessun caso nei confronti dei magistrati, professori universitari, Avvocati e Procuratori dello Stato. Per costoro il pensionamento d'ufficio scatterà solo al raggiungimento del 70° anno di età.

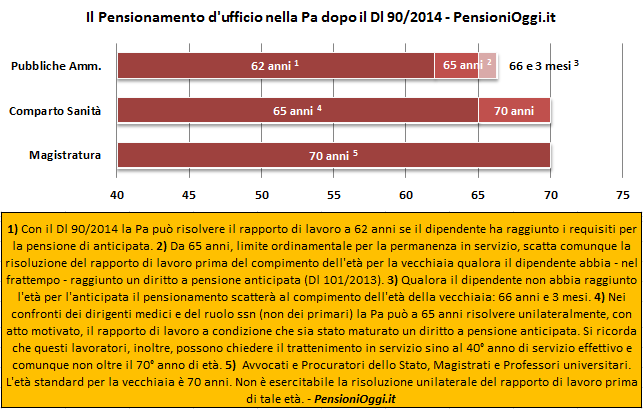

Il grafico sottostante mostra gli effetti del Dl 90/2014 sui lavoratori del comparto pubblico che hanno raggiunto un diritto a pensione anticipata prima dell'età della vecchiaia. Le parti in rosso scuro indicano l'età minima per l'esercizio della risoluzione unilaterale del rapporto di lavoro, ove ammissibile.

Il Decreto Pa è legge. La Camera approva lo stop ai quota 96 e ai precoci

Pensioni, resta il trattenimento in servizio per i dirigenti mediciZedde

Sblocca Italia, via i permessi per i lavori in casa

Sabato, 30 Agosto 2014Basterà non modificare la cubatura e la destinazione d'uso dei vani dell'abitazione e, come sempre, richiedere eventuali atti di assenso prescritti dalla normativa sui vincoli paesaggistici, idrogeologici, ambientali, di tutela del patrimonio storico, artistico ed archeologico e dalle altre normative di settore. Kamsin E' questa la principale novità del decreto Sblocca Italia approvato ieri dal Consiglio dei Ministri. In attesa di leggere il testo ufficiale adottato dal Cdm, nel comunicato diffuso da Palazzo Chigi si legge infatti che gli interventi in questione "sono realizzabili, mediante denuncia di inizio attività, e comunicate a fine lavori con attestazione del professionista, le varianti a permessi di costruire che non configurano una variazione essenziale". In pratica chiunque in casa propria, potrà cioè abbattere un muro tra due stanze senza dover chiedere preventiva autorizzazione.

Resta da chiarire invece in che cosa consistono le norme di agevolazione fiscale per chi acquista casa e l'affitta a canone concordato, che ieri il ministro delle Infrastrutture, Maurizio Lupi, ha confermato «nella linea di incentivazione del mercato dell'affitto e immobiliare». La formula di cui si è discusso è la deducibilità ai fini Irpef del 15% sul prezzo d'acquisto fino a una soglia di 100 mila euro. Ma la norma sarebbe stata approvata «salvo intese», quindi deve ancora ricevere il via libera sulle coperture. Slitta invece con certezza alla legge di Stabilità la proroga degli incentivi per le ristrutturazioni edilizie. Nella legge di Stabilità il cosiddetto ecobonus, quello al 65% per la riqualificazione energetica, che doveva essere esteso agli interventi antisismici e includere non solo le case ma anche gli alberghi e le imprese. Il premier Matteo Renzi ieri si è impegnato a confermare l'ecobonus.

Zedde