Bernardo Diaz

Bernardo Diaz, dottore commercialista collabora con PensioniOggi.it dal novembre del 2015.

Naspi 2015, così cambia l'importo dell'indennità di disoccupazione

Mercoledì, 11 Febbraio 2015Con la Riforma degli ammortizzatori sociali cambierà dal 1° maggio 2015 l'importo dell'idennità mensile spettante in caso di perdita involontaria del posto di lavoro.

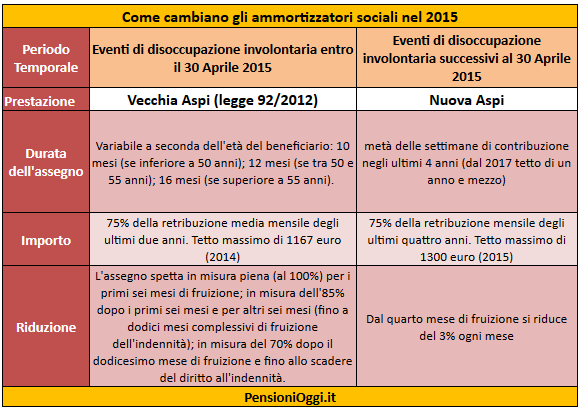

Kamsin L'importo dell'indennità Aspi è destinato a cambiare a breve. Chi perde il lavoro a partire dal 1° maggio 2015 fruirà infatti della Naspi, il nuovo sussidio di disoccupazione coniato nel Jobs Act. Gli eventi di disoccupazione intervenuti sino al 30 Aprile 2015 saranno invece coperti dall'attuale Aspi. Vediamo dunque come cambia l'assegno per chi accederà all'ammortizzatore dal prossimo maggio.

Aspi. L’indennità mensile Aspi spettante a un lavoratore è determinata nel seguente modo. Prima di tutto è calcolata la «retribuzione media mensile» del lavoratore, quale risultato della seguente operazione: retribuzione imponibile ai fini previdenziali degli ultimi due anni (retribuzione imponibile esposta in UniEmens), divisa per il totale delle settimane di contribuzione e moltiplicata per il coefficiente 4,33.

A questo punto, per gli eventi di disoccupazione del 2015, l’indennità Aspi mensile è pari: a) al 75% della «retribuzione media mensile» nei casi in cui questa risulti pari o inferiore a 1.195,37; b) al 75% della «retribuzione media mensile» più il 25% della differenza tra la «retribuzione media mensile» e il predetto limite (1.195,37euro) nei casi in cui la «retribuzione media mensile» risulti di importo superiore a 1.195,37 euro.

In ogni caso l’importo della prestazione non può superare un limite massimo fissato ogni anno per legge (articolo unico, secondo comma, lett. b, legge n. 427/1980), che per l’anno 2014 è stato pari a euro 1.166,73 (euro 1.152,90 nell’anno 2013) e nel 2015 passa a 1.167,91 euro. Come visto il calcolo della indennità è disciplinato dalla legge su base mensile; l’Inps ha aggiunto che, nei casi in cui l’indennità da erogare al lavoratore riguardi un periodo di tempo inferiore, l’indennità va divisa per 30 al fine di determinare il valore giornaliero.

L’indennità Aspi così determinata viene erogata: a) in misura piena (al 100%) per i primi sei mesi di fruizione; b) in misura dell’85% (cioè con una riduzione del 15%) dopo i primi sei mesi e per altri sei mesi (fino a dodici mesi complessivi di fruizione dell’indennità); c) in misura del 70% (cioè con una riduzione del 30%) dopo il dodicesimo mese di fruizione e fino allo scadere del diritto all’indennità.

La Naspi. Diversamente da quanto accade attualmente, l'importo della Naspi sarà rapportato alla retribuzione imponibile previdenziale (quella, cioè, su cui sono stati versati i contributi) degli ultimi quattro anni. Infatti, l'importo sarà pari a tale retribuzione divisa per il numero di settimane di contribuzione e moltiplicata per il numero 4,33, con i seguenti limiti:

1) se la retribuzione non supera i 1.195 euro mensili (dato valido per il 2015 da rivalutare annualmente), l'indennità mensile sarà pari al 75% di tale retribuzione;

2) se supera i 1.195 euro mensili, l'indennità mensile sarà pari al 75% della retribuzione più il 25% della differenza tra retribuzione e 1.195. L'indennità mensile, in ogni caso, non potrà superare 1.300 euro mensili (importo da rivalutare nel tempo). Dal quarto mese di fruizione l'indennità è ridotta del 3% al mese.

Anche la durata cambia. L'indennità spetta per metà delle settimane lavorate nei quattro anni antecedenti la disoccupazione. Con un tetto di un anno e mezzo dal 2017. In pratica l'ammortizzatore può durare sino ad un massimo di 24 mesi sino al 2016.

Seguifb

Zedde

Bonus Bebè, via libera del Governo al beneficio per i nati dal 1° gennaio

Mercoledì, 11 Febbraio 2015E' stato firmato ieri il decreto di attuazione che consente di rendere operativa l'agevolazione. Ora si dovrà attendere che l'Inps recepisca il provvedimento e ne dia comunicazione con una circolare o un messaggio nei prossimi giorni.

Kamsin Disco verde al bonus bebé, il beneficio a sostegno dei nuovi nati tra il 1° gennaio 2015 e il 31 Dicembre 2017, introdotto dalla legge di stabilità 2015. Il Consiglio dei ministri di ieri ha adottato il decreto di attuazione che consente di rendere operativa l'agevolazione; il decreto del Presidente del consiglio dei ministri era atteso entro la fine di gennaio, scadenza fissata dalla stessa legge di stabilità (la 190/2014).

Quanto vale il bonus. Per favorire le nascite, con il comma 125 della legge 190 ha introdotto un bonus di 960 euro all'anno, da erogarsi su base mensile, per ogni nuovo nato o adottato tra il 1° gennaio 2015 e il 31 dicembre 2017. L'incentivo viene riconosciuto alle famiglie che hanno un indicatore della situazione economica equivalente (Isee) non superiore a 25mila euro, valore ottenuto utilizzando il nuovo indicatore entrato in vigore proprio all'inizio di gennaio. Non solo. Se l'Isee non supera i 7.000 euro, l'importo del bonus passa a 1.920 euro l'anno. E qui si presenta un'ulteriore difficoltà, perché proprio dal primo gennaio è entrata in vigore la nuova versione dello strumento per selezionare all'accesso alla prestazioni sociali, rivisto per contrastare gli abusi da parte degli evasori. Il debutto non è stato facile, un po' per la necessità di stipulare nuove convenzioni con i Caf (centri di assistenza fiscale) un po' per la maggiore complessità del nuovo modello, che tra l'altro attribuisce maggiore peso alla componente patrimoniale ed in particolare alle abitazioni. Chi vuole compilare l'Isee deve indicare anche le giacenze medie sul conto corrente, un dato che a quanto pare le banche non sono ancora attrezzate a fornire per questa specifica finalità.

In ogni caso il beneficio viene riconosciuto fino al terzo anno di età del figlio o al terzo anno di entrata in famiglia per quelli adottati. L'erogazione del bonus, però, non è automatica, ma avviene su richiesta all'Inps da parte degli interessati. Le modalità operative necessarie per implementare questa procedura sono contenute nel Dpcm che è stato firmato ieri.

A proposito di sostegno alla famiglia, va ricordato che il nuovo strumento si aggiunge ad altri che già esistono ma funzionano attraverso canali diversi: attualmente ci sono l'assegno al nucleo familiare per i lavoratori dipendenti (Anf), quello simile erogato da i Comuni, l'assegno di maternità per le lavoratrici non occupate, le detrazioni Irpef per i figli a carico e il bonus bebè una tantum riconosciuto da qualche Regione.

seguifb

Zedde

Delega Pa, iniziano le votazioni in Senato. Ecco le Novità

Lunedì, 09 Febbraio 2015Tra gli emendamenti, non concordati però con l'esecutivo, che saranno discussi in Commissione c'è la staffetta generazionale e la possibilità di concedere un'uscita anticipata a 58 anni per i macchinisti delle ferrovie dello Stato (proposta del M5S).

Kamsin La riforma della Pubblica Amministrazione da mercoledì 11 febbraio riprenderà il suo cammino. Il disegno di legge delega è all'esame della Commissione Affari Costituzionali al Senato ormai da quest'estate e ora l'obiettivo è cominciare con il voto. Il provvedimento tocca punti caldi, soprattutto dopo gli ultimi emendamenti nelle proposte di modifica firmate dal relatore, Giorgio Pagliari (Pd), in accordo con l'esecutivo.

In primo luogo ci sono i licenziamenti. Si facilita l'azione disciplinare, che come sanzione più grave prevede proprio il licenziamento. Ma alle spalle di questo diventa cruciale il sistema di valutazione, sia per punire sia per premiare. Un altro punto sarà la riorganizzazione dell'accertamento medico legale, in altre parole come accertare malattia e altri problemi legati alle assenze. Tutto dovrebbe essere attribuito all'Inps, che già è titolare assoluto nel campo privato.

Ci sono poi novità sui dirigenti che non prenderanno più "scatti" automatici di carriera,ma solo per merito. La questione è piuttosto complicata e fa distinzione tra la proposta di "rafforzamento del principio di separazione tra indirizzo politico-amministrativo e gestione" con «l'esclusiva imputabilità" ai dirigenti delle «responsabilità amministrativo-contabile per l'attività gestionale». Che tradotto significherebbe che al dirigente pubblico non si può imputare una "mala gestione" se gli è stata imposta da un dirigente politico, ma va nei guai se ha male amministrato la gestione ordinaria.

Da segnalare anche l'intervento sulle partecipate: si chiede "efficienza, efficacia ed economicità", con una "ridefinizione" dei "limiti" per «la costituzione e il mantenimento di partecipazioni" pubbliche. E poi, le camere di Commercio: niente più annullamento del diritto camerale (ci si ferma a una riduzione del 50%) ma le camere dovranno dimezzarsi sul territorio nazionale. E poi, si ritorna sull'antico contesto della cittadinanza digitale. Si intitola così l'articolo uno del ddl, come modificato da Pagliari. Tra i principi volti a informatizzare la Pa ce ne è uno che sembra radicale, stabilendo che tutti i presidi dello Stato, incluse le scuole, non saranno più sconnesse, prive di un collegamento al web.

Resta fermo l'altro punto cardine del provvedimento, la promozione del part-time. Le amministrazioni, recita l'articolo 11 del provvedimento, dovranno adottare misure organizzative per il rafforzamento dei meccanismi di flessibilità dell'orario di lavoro, per l'adozione del lavoro ripartito, orizzontale o verticale, tra dipendenti, per l'utilizzazione delle possibilità che la tecnologia offre in materia di lavoro da remoto, fissando obiettivi annuali per l'attuazione del telelavoro, anche nella forma del telelavoro misto, nonché per la sperimentazione di forme di co-working e smart-working. Resta, però, tutto da decifrare gli effetti sull'assegno previdenziale di questi periodi di lavoro flessibile: il rischio è che tali periodi - coperti da minori contributi - abbiano un'influenza negativa sull'importo del trattamento pensionistico che sarà conseguito.

Tra gli emendamenti, non concordati con l'esecutivo, che saranno discussi in Commissione ricordiamo che c'è quello sulla staffetta generazionale e la possibilità di concedere un'uscita anticipata a 58 anni per i macchinisti delle ferrovie dello Stato (proposta del M5S).

seguifb

Zedde

Partite Iva, ecco cosa cambia con il nuovo regime forfettario nel 2015

Domenica, 08 Febbraio 2015Dal nuovo regime forfettario sarà possibile dedurre totalmente solo i contributi previdenziali versati nell'anno in cui si applica il regime.

Kamsin Il nuovo regime forfettario introdotto dalla legge di stabilità 2015 prevede il pagamento di un'imposta del 15% che sostituisce l'irpef, le addizionali regionale e comunale e l'Irap. Ma soprattutto esonera il contribuente da molti adempimenti amministrativi particolarmente insidiosi, come la compilazione del modello degli studi di settore, la dichiarazione Iva e naturalmente la dichiarazione Irap. Chi si avvale infatti del nuovo regime non applica l'Iva sulle proprie prestazioni, siano esse cessioni di beni o prestazioni di servizi, e di conseguenza non detrae l'Iva sugli acquisti (niente diritto alla rivalsa e alla detrazione).

Da considerare anche che il nuovo regime esonera anche dall'essere soggetti alle ritenute d'acconto. Questo significa che la fattura fatta da un professionista per motivi inerenti l'attività economica al contribuente che applica il nuovo regime sarà scevra da ritenuta d'acconto. Non rivestendo la qualifica di sostituto d'imposta, il contribuente sarà perciò esonerato da tutti gli adempimenti connessi cioè il versamento delle ritenute operate, la loro certificazione e la trasmissione telematica del modello 770.

Il contribuente agevolato non ha poi l'obbligo di effettuare le registrazioni contabili e di tenere i registri obbligatori ai fini delle imposte dirette e dell'iva. Il reddito infatti viene determinato applicando l'imposta sostitutiva del 15% su una percentuale a forfait dei ricavi o compensi. Rimane invece l'obbligo di conservare i documenti contabili sia emessi che ricevuti: i primi serviranno proprio a verificare che il reddito sottoposto all'imposta sostitutiva sia corrispondente alle fatture emesse.

L'agevolazione per i giovani. Per chi inizia un'attività però è prevista una particolare agevolazione con la riduzione del reddito imponibile ad un terzo nei primi tre anni. Per avere diritto a questa opportunità occorre però che si verifichino tre circostanze: a) il contribuente, nei tre anni procedenti, non deve aver svolto attività artistica, professionale o d'impresa, neanche in forma associata o familiare; b) l'attività da esercitare non dove costituire mera prosecuzione di altra attività precedentemente svolta, anche sotto forma di lavoro dipendente o autonomo, a meno che non si tratti del periodo di pratica obbligatoria richiesto per l'esercizio dell'arte o della professione; c) se si tratta di prosecuzione di attività svolta in precedenza da un altro soggetto, l'ammontare dei ricavi/compensi realizzati nel periodo d'imposta precedente non deve essere superiore alla soglia indicata per quell'attività.

Le soglie. Le soglie di ricavi e compensi che non devono essere superati per accedere al regime agevolato variano a seconda del settore economico. Ad esempio, gli intermediari del commercio e i professionisti non dovranno totalizzare ricavi per più di 15mila euro, mentre chi svolge attività di servizi di alloggio e di ristorazione la soglia sale fino a 40mila euro. Su questi parametri si deve applicare il coefficiente di redditività (anch'esso variabile a seconda del settore economico, si veda tabella). Al reddito così determinato, si sottraggono i contributi previdenziali versati nell'anno, e si applica un'imposta sostitutiva di Irpef, addizionali e Irap pari al 15 per cento.

Ad esempio un professionista con 12mila euro di ricavi e compensi deve applicare su tale somma il coefficiente 78% e quindi sottrarre i contributi previdenziali versati (immaginiamo 600 euro). 12.000 x 78% = 9.360 euro - 600 euro = 8.760 euro. Su tale reddito si applicherà l'imposta sostitutiva del 15% e quindi l'importo da pagare sarà di 1.314 euro.

Per essere ammessi al regime agevolato del 2015 occorre rispettare anche altri requisiti: le spese per il personale non devono eccedere 5mila euro e il valore lordo dei beni strumentali al 31 dicembre 2014 non deve superare 20mila euro. Se poi si svolgono contemporaneamente attività diverse, occorre considerare il limite più elevato dei ricavi e compensi relativi alle diverse attività esercitate.

Le modifiche. Il regime sarà comunque oggetto di un restyling ulteriore nelle prossime settimane. Dopo le polemiche il Governo sta studiando l'innalzamento delle soglie e risorse permettendo l'abbassamento dell'imposta sostitutiva dal 15% anche fino al 10 per cento oppure la possibilità di far convivere sia il vecchio regime (imposta sostitutiva al 5%) che il nuovo.

seguifb

Zedde

Riforma del Lavoro, ecco i contratti che verranno aboliti

Sabato, 07 Febbraio 2015Ameno di dodici mesi di distanza dal decreto Poletti si profila un nuovo intervento, il quarto negli ultimi due anni e mezzo, sui contratti a termine. Ci sarà una fase di transizione per le collaborazioni a progetto che poi verranno cancellate. Stessa sorte toccherà probabilmente al lavoro ripartito.

Kamsin Sui contratti a termine si potrebbe tornare indietro. La loro durata massima, che lo stesso governo Renzi aveva portato, per quelli senza causale, da uno a tre anni nel suo primo provvedimento importante, potrebbe scendere da 36 a 24 mesi, e c'è l'ipotesi anche di ritoccare il numero di proroghe, per ridurle da 5 a 3. A parziale compensazione, però, viene alzato un altro tetto: se oggi ogni azienda, sul totale dei dipendenti, non può avere più del 20% di lavoratori a termine il limite sarà portato più in alto, probabilmente al 30%. Mentre nulla cambia sulla causale, che non dovrà essere indicata dal datore di lavoro.

Il governo sta mettendo a punto il Dlgs di riordino delle tipologie contrattuali il terzo attuativo del Jobs act atteso per il consiglio dei ministri del 20 febbraio e con l'occasione si potrebbe profilarsi un nuovo intervento sui contratti a termine. «L'obiettivo afferma il responsabile economico del Pd, Filippo Taddei è quello di promuovere il contratto a tempo indeterminato a tutele crescenti, per effetto del mix tra maggiore flessibilità in uscita e incentivi, contrastando l'area grigia dei contratti parasubordinati, che mascherano rapporti di subordinazione».

Confermate le altre novità del decreto che dovrebbe procedere, come stabilito nel disegno di legge delega, al «disboscamento» delle forme di lavoro più precarie. Dovrebbe scomparire il lavoro a chiamata, che però potrebbe lasciare il passo a un ricorso più facile ed esteso ai voucher, i buoni per le prestazioni occasionali. L'apprendistato di 1° (diploma e qualifica professionale) e 3° livello (alta formazione) avrà una forte semplificazione da concordare con il ministero dell'Istruzione. Possibile il rafforzamento anche del part-time verticale, cioè la possibilità di lavorare solo in alcuni giorni della settimana accettando una riduzione dello stipendio. Si prevede il graduale superamento delle collaborazioni a progetto. Restano da definire le nuove regole per le collaborazioni coordinate e continuative, le associazioni in partecipazione, e il lavoro a chiamata: il governo vorrebbe cancellarlo del tutto ma nella ristorazione la modifica non va giu'.

seguifb

Zedde