Fisco

Decreto fisco, oggi il via libera in Cdm alla dichiarazione dei redditi precompilata

Si vanno definendo le misure contenute nel decreto attuativo della delega fiscale che sarà discusso dal Consiglio dei Ministri di oggi. Una delle principali novità riguarda la semplificazione delle procedure sui rimborsi Iva. Kamsin La correzione che dovrebbe essere approvata diminuisce gli oneri a carico delle imprese (che attualmente hanno l'obbligo di prestare adeguate garanzie allo stato qualora l'importo superi i 5mila euro) stabilendo che fino a 15mila euro non sarà più necessario alcun adempimento per ottenere il credito spettante; per le somme superiori sarà sufficiente un visto di conformità apposto da Caf e professionisti abilitati per certificare che i dati della dichiarazione da cui risulta il credito siano veritieri. In alcuni casi però la garanzia resterà necessaria. Si tratta in particolare delle imprese o delle attività produttive che sono a inizio o fine attività e quelle destinatarie di avvisi di accertamento fiscali.

Il provvedimento dovrebbe anche cancellare in via definitiva la solidarietà sugli appalti in ambito fiscale, eliminando anche quella per l'omesso versamento delle ritenute da parte del subappaltatore; resterà invece la responsabilità per i contributi assistenziali e previdenziali. Novità anche in caso di bilancio in perdita, il decreto infatti vuole estendere da 3 a 5 anni il periodo in cui una società può chiudere in rosso senza rischiare le penalizzazioni fiscali come l'aliquota Ires maggiorata al 38 per cento; inoltre la comunicazione delle operazioni con Paesi black list (cioé quelli ritenuti paradisi fiscali dall'Italia) sarà annuale e non più trimestrale o mensile come avviene attualmente. Potrebbe anche essere innalzata la soglia (ora fissata a 500 euro) a partire dalla quale va fatta la comunicazione.

Nel decreto delegato troverà anche spazio la dichiarazione dei redditi precompilata a partire dal prossimo anno con la promessa che dal 2016 i contribuenti troveranno anche le spese mediche sostenute che danno diritto a detrazioni d'imposta. La dichiarazione sarà inviata ad oltre 35 milioni di contribuenti direttamente dai servizi telematici delle Entrate, dal sostituto d'imposta, dal Caf o dai professionisti abilitati (commercialisti, consulenti del lavoro) e conterrà, oltre ai dati anagrafici, i dati sui redditi percepiti nel 2014, i dati sugli immobili posseduti, i contributi versati e deducibili, gli interessi passivi sui mutui, le polizze vita e i dati sui fondi pensioni.

La dichiarazione a domicilio arriverà il 15 aprile di ogni anno e il contribuente, che potrà comunque accettare, modificare o tornare alla dichiarazione compilata in modo tradizionale , dovrà consegnare la dichiarazione al sostituto, al Caf, ai professionisti abilitati o direttamente alle Entrate, entro il 7 luglio di ogni anno.

Zedde

Modello 730 precompilato, dal prossimo anno al via

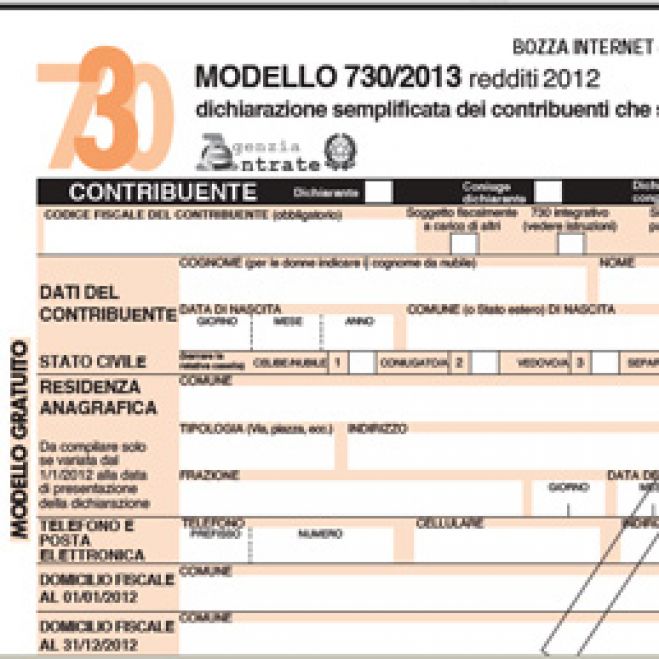

Il piano che vede l'ingresso della dichiarazione dei redditi precompilata è pronto e potrebbe essere varato dal prossimo Consiglio dei ministri nei prossimi giorni. Dal 2015 il modello 730 arriverà precompilato a casa di milioni di lavoratori dipendenti italiani. Kamsin Poi ci sarà l'estensione, in due-tre anni, al popolo delle partite Iva che fa il modello Unico, professionisti e autonomi. L’obiettivo finale è portare il progetto di semplificazione a casa di 18 milioni di contribuenti, lavoratori dipendenti e pensionati: la dichiarazione arriverà via e-mail già precompilata e con i conteggi già fatti dall'Entrate; pertanto al contribuente, se non avrà obiezioni, potrà archiviare la pratica pagando quando chiesto dalle Entrate e dormire sonni tranquilli.

Il modello precompilato interesserà in questa prima fase tutti gli italiani che percepiscono redditi di lavoro dipendente e assimilato (anche chi ha contratti di collaborazione o borse di studio) così come i pensionati.

Chiari, almeno sulla carta, i tempi di attuazione. Entro il 15 aprile del prossimo anno arriverà per e-mail l’avviso che la dichiarazione è pronta sul proprio box fiscale, cui si accede con l’apposito pin. Entro il 7 luglio il contribuente potrà decidere se "aderire" o se chiedere una verifica degli importi sollevando un'apposita obiezione all'Agenzia. Per arrivare a quel risultato, però, le Entrate dovranno ricevere l'attuale Cud dai datori di lavoro o dai sostituti d'imposta entro il 7 marzo mentre una settimana prima (il 28 febbraio) è la scadenza entro cui banche, altri istituti finanziari, assicurazioni, enti previdenziali e forme pensionistiche complementari dovranno inviare le informazioni relative ai soggetti e agli oneri (detraibili o deducibili, a seconda dei casi) sostenuti.

L’unico adempimento chiesto al contribuente sarà quello di inserire le detrazioni che il Fisco non conosce, come le spese mediche, di istruzione o altre ; mentre le detrazioni strutturali come l'assegno al coniuge, il mutuo, i figli a carico e le ristrutturazioni saranno invece già conteggiate nel modello precompilato e dunque non richiederanno alcuna integrazione da parte del contribuente. Per le prime, quelle "una tantum" basterà invece entrare nel proprio spazio sul sito dell’Agenzia, dopo avere recuperato il proprio pin, ed introdurre nell’apposito campo la cifra: automaticamente si modificherà l’importo da pagare in più, o eventualmente, emergerà il credito.

E' possibile poi che anche le detrazioni una tantum, come appunto le spese mediche o farmaceutiche o la palestra, saranno note al Fisco in tempo reale se avvenute mediante sistemi di pagamento elettronici (pos). E dunque saranno introdotte nel modello “730” direttamente dall’Agenzia.

I contribuenti che accetteranno integralmente il modello arrivato dalle Entrate avranno inoltre diritto a uno "scudo" dai controlli formali, vale a dire quelli che riguardano le certificazioni sui redditi e sugli sconti fiscali. E potranno evitare lo scoglio dei controlli preventivi se i rimborsi superano i 4mila euro e presentano detrazioni per carichi di famiglia o eccedenze d'imposta da anni precedenti.

E' questa a grandi linee l’operazione fisco-amico che il governo sta mettendo a punto che dovrebbe rendere più facile la vita del contribuente, un meccanismo che potrà servire anche per evitare errori e sanzioni. Spesso chi ha più di un Cud, ovvero più di un lavoro, corre il rischio, se non fa adeguatamente i conguagli, di pagare meno, o anche più, tasse. Ed entro due o tre anni poi anche professionisti e autonomi riceveranno la dichiarazione a casa.

Zedde

Il Dl Irpef è legge, ecco le misure in vigore

Con la fiducia votata ieri dalla Camera il Dl Iperf è stato finalmente convertito in legge in via definitiva. Kamsin Il provvedimento conferma il bonus da 80 euro nel 2014 per i lavoratori dipendenti con un reddito annuo tra gli 8mila e i 24mila euro senza concedere ulteriori estensioni in favore delle famiglie monoreddito; ribadisce il taglio strutturale dell'Irap del 10% finanziato dall'aumento dal 20% al 26% della tassazione sulle rendite finanziarie (per le casse di previdenza l'aumento sarà però piu' contenuto: dall'11% all'11,5%).

Molte anche le novità introdotte nel corso dell'esame in Parlamento del testo. Se da un lato rimane la tassa sulla rivalutazione dei beni d'impresa (con il pagamento scadenzato però in tre tranche, 16 giugno, 16 settembre e 16 dicembre, anziché in un'unica soluzione come previsto originariamente) c'è la novità della proroga a ottobre del versamento della Tasi per i Comuni ritardatari, cioè che non hanno fissato le aliquote entro lo scorso 31 maggio. Sale poi a 73,50 euro il contributo per il passaporto ma viene eliminato l'esborso annuale da 40,29 euro.

Con il provvedimento arriva il via libera alla riammissione alla rateizzazione delle cartelle Equitalia per i contribuenti decaduti con il vecchio regime. I contribuenti ritardatari, che non hanno rispettato i termini di pagamento delle cartelle Equitalia potranno accedere di nuovo alla rateizzazione, a condizione che la violazione sia antecedente al 22 giugno 2013. I contribuenti potranno accedere alle nuove norme, chiedendo al massimo la dilazione in 72 rate. La richiesta dovrà essere presentata entro il 31 luglio di quest'anno. C'è poi lo slittamento al 15 settembre del termine per il pagamento delle concessioni demaniali; lo sblocco di una nuova tranche di pagamenti di debiti della Pa alle imprese (con la precisazione che queste avranno due mesi in piu' per ottenere la certificazione); lo slittamento al 2016 dell'obbligo di pubblicare solo online i bandi di gara delle Pubbliche Amministrazioni.

Resta confermata la stretta di 150 milioni sulla Rai con una norma di favore però per tutelare le sedi regionali; un giro di vite sulla Difesa che dovrà tagliare 400 milioni il budget, una riduzione delle auto blu e un taglio di 2,1 miliardi sugli acquisti di beni e servizi della Pa.

Zedde

Bonus 80 euro, compensazione senza limiti con l'F24

Con la definitiva approvazione della Camera del decreto legge 66/2014, il Bonus da 80 euro è diventato definitivo. Kamsin Il testo originario ha subito qualche lieve modifica che lo ha reso più snello e soprattutto più scorrevole. Si segnala in proposito la modifica del comma 5 dell’ art. 1 che offre la possibilità al sostituto di imposta di erogare le somme erogate attraverso la compensazione con qualsiasi contributo che viene pagato con l’ F24, Iva inclusa.

La versione approvata ha risolto anche alcune perplessità sulla erogazione del bonus in presenza di una mancata disponibilità di ritenute da parte del datore di lavoro. Il bonus va dato comunque ed il credito del datore potrà essere utilizzato nei mesi successivi, salvo nuova disciplina da parte della Agenzia delle entrate.

Si ricorda che i beneficiari del bonus sono anche coloro che sono percettori di trattamenti previdenziali che pertanto riceveranno direttamente dall’ Inps il relativo importo del Bonus. In sede di conversione in legge il bonus non è stato esteso in favore dei pensionati, né degli incapienti, né dai nuclei familiari numerosi che hanno un’unica fonte di reddito.

Zedde

Unico 2014, il gazzetta il decreto sulla proroga dei versamenti

Arriva la proroga per gli studi di settore. In Gazzetta Ufficiale n. 137 di ieri è stato, infatti, pubblicato il Decreto della Presidenza del consiglio con il quale è stato posticipato dal 16 giugno al 7 luglio 2014, Kamsin il termine per effettuare i versamenti derivanti dalla dichiarazione dei redditi, dalla dichiarazione Irap e dalla dichiarazione unificata annuale da parte dei contribuenti che esercitano attività economiche per le quali sono stati elaborati gli studi di settore. Dall'8 luglio fino al 20 agosto 2014 i versamenti potranno essere eseguiti con una maggiorazione, a titolo di interesse, pari allo 0,40%. E' quanto ha reso noto il Ministero dell'economia e delle finanze.

Il Mef ha, inoltre, specificato che la proroga riguarderà anche i contribuenti che, pur facendo parte delle categorie per le quali sono previsti gli studi di settore, presentano cause di esclusione o inapplicabilità o i contribuenti che rientrano nel regime fiscale di vantaggio per l'imprenditoria giovanile e per i lavoratori in mobilità. Usufruiranno, infine, della proroga anche i contribuenti che partecipano a società, associazioni e imprese soggette agli studi di settore.

Zedde

Entrate, aumentati i controlli verso grandi contribuenti

Negli ultimi anni, l'attività di controllo da parte dell'Agenzia delle Entrate è stata rafforzata ed ha coinvolto tutte le categorie di contribuenti. Tra il 2006 e il 2013 gli incassi da accertamento fiscale nei confronti dei titolari di partita Iva sono fortemente aumentati. Kamsin E' quanto comunica l'agenzia delle Entrate in una nota sui progressi compiuti dall'ente sul contrasto all'evasione fiscale.

I controlli, secondo l'Agenzia, si sono concentrati però in modo particolare sui cosiddetti "grandi contribuenti", ovvero quelli di maggiori dimensioni, categoria per la quale le entrate sono cresciute dai 110 milioni del 2006 ai 2,1 miliardi di euro del 2013, e per i contribuenti di medie dimensioni, con un incasso passato da 157 milioni a 1 miliardo.

Intanto oggi sono stati diffusi i dati Eurostat sul peso del fisco in Italia e in Europa. Secondo l'ufficio di statistica dell'Unione, l'incidenza del fisco sul Pil europeo è aumentata nel 2012 al 39,4% e l'Italia è sopra la media, con un rapporto del 44% soprattutto a causa dell'incidenza del costo del lavoro, che arriva a pesare quasi il doppio rispetto a Paesi quali Malta e Bulgaria, ma anche Regno Unito. Le statistiche comunitarie dicono dunque che tra il 2011 e il 2012 il peso del fisco sul Pil è salito dello 0,6% e - secondo le stime - anche nel 2013 si sarebbe confermata la crescita dell'incidenza delle imposte e affini sul Prodotto interno lordo.

Il margine delle tasse è molto vario a seconda dei Paesi, e conferma quanto poco sia omogeneo il trattamento fiscale nei diversi Stati. Così, si può passare da un'imposizione al 27,2% del Pil in Lituania fino a superare il 48% in Danimarca. Oltre a essere tra i Paesi con la piu' alta imposizione fiscale, l'Italia spicca anche per il tasso di crescita registrato da un anno con l'altro: il Belpaese ha registrato una crescita dell'1,6% (dal 42,4 al 44%), seconda alla sola Ungheria, passata dal 37,3 al 39,2%, e davanti a Grecia, Francia, Belgio e Lussemburgo. Portogallo, Regno Unito e Slovacchia hanno invece registrato le diminuzioni maggiori.

Zedde